一���、业务驱动力

随着经济形势的下行���,国内不良资产规模不断攀升���,仅商业银行从2013年12月至2016年12月���,不良贷款从5921亿元一路飙升至1.5万亿���,增幅155%���,加上互联网金融的急速发展���,使得信贷资产的规模迅速扩大���,相应的不良资产处置的需求也在急速增加。

二���、总体解决方案

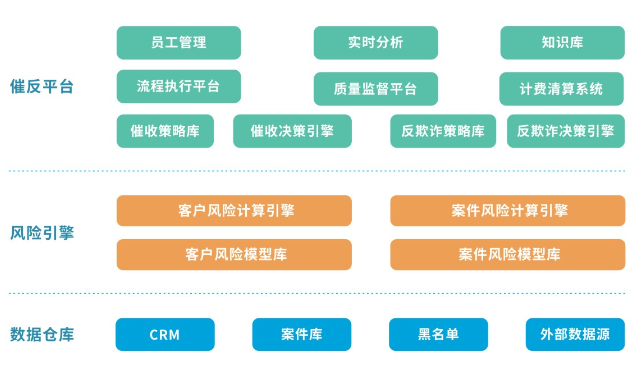

本方案覆盖信用卡���、消费分期���、小额贷款���、P2P等全业务的短信���、电催���、信函���、外访等全流程的催收业务管理���,通过对客户信息���、案件信息和催收跟进信息实时分析���,评估案件回收风险���,并在大数据和机器学习的基础上为人工催收提供实时的决策辅助。

三���、方案价值

(一) 提升催收效率

自动外呼���、快速浏览���、话术提醒���、策略推荐以及催收行动实时记录���,让新员工易上手���,老员工快催收;

(二) 提升催收质量

通过客户信息���、案件信息���、催收记录���,还有外部数据源���,实时计算案件特征与风险得分���,基于催收员历史催收数据���,将案件推送给最合适的坐席���,并推荐最优的催收策略。

(三) 运营管理支撑

根据管理角色不同���,提供员工作业监控与全场业务监控���, 实时了解员工工作状态���,对工作质量存在问题的员工重点关注并分析原因及时调整。

四���、我们的优势

行业深度贴合���:

自有专业的催收团队���,有着丰富的催收经验的同时更了解行业痛点���,我们致力于提供一套个性化���、标准化���,深度贴合行业应用的催收管理和决策体系;

管理决策支持���:

专注于为不同岗位的不同时期提供自动决策或决策支持���,实现智能催收;

人工智能运用���:

整合数据资源���,集成人工智能最新研究成果���,实现在相同回收率的前提下做到产能翻倍。

五���、未来发展

基于自身催收团队的催收经验���,在分析催收业态特点的基础上融合多个系统优点���,依托丰富的数据资源���,通过机器学习辅助决策���,最终实现自动化���、智能化催收。